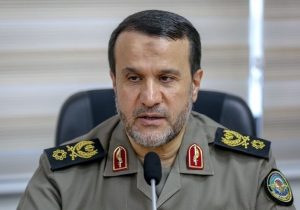

غلامرضا خلیل ارجمندی، رئیس هیئتمدیره بانک دی با بیان این مطلب افزود: اگر نگاهی کلی به نظام پولی داشته باشیم، در تمام این سالها نظام بانکی بزرگتر از بازار سرمایه بوده و بار اصلی تأمین سرمایه بر عهده نظام بانکی بوده است. از سویی قوانین بانکی به روز نشده و از دیگر بخشهای کشور عقب […]

غلامرضا خلیل ارجمندی، رئیس هیئتمدیره بانک دی با بیان این مطلب افزود: اگر نگاهی کلی به نظام پولی داشته باشیم، در تمام این سالها نظام بانکی بزرگتر از بازار سرمایه بوده و بار اصلی تأمین سرمایه بر عهده نظام بانکی بوده است. از سویی قوانین بانکی به روز نشده و از دیگر بخشهای کشور عقب مانده است.

وی ادامه داد: لایحه اصلاح نظام بانکی در چهار دولت معطل مانده و دلیل معطلی هم این است که میخواهیم اصلاح را از جایی آغاز کنیم که اشتباه است.

وی افزود: بحث استقلال بانک مرکزی یا قانون بانکداری بدون ربا مشکل نظام بانکی کشور نیستند. ریشهایترین مشکل اقتصاد کشور حجم نقدینگی است و تورم هم بخش عمدهاش محصول همین حجم نقدینگی است. وقتی کسبوکارها مشکل دارند، بانکها به دلیل عدم بازپرداخت تسهیلات گرفتار دارایی سمی میشوند. مشکلات منجر به ناترازی بانکها و ریشه آن را باید در وضعیت کلان اقتصادی جستوجو کرد.

رئیس هیئتمدیره بانک دی تصریح کرد: یکی از جدیترین مشکلات نظام بانکی در حال حاضر مطالبات معوق است، ولی بانک محل ایجاد مطالبات معوق نیست. اختلال در بازگشت تسهیلات را باید در جایی جستوجو کرد که به فضای کسبوکار آسیب میزند. نظام نرخدهی به شدت اشتباه است. اگر دولت جدید هم بخواهد دوباره با همین روش نرخدهی ادامه دهد، هیچکاری از پیش نخواهد برد. دستکاری نرخ سود بدون اصلاح سایر عوامل بیفایده است. ارجمندی با بیان این که نمیتوان بدون شناخت رابطه علمی بین نرخ بهره و تورم دستوری با این شاخصها برخورد کرد، گفت: ما بیتوجه به نرخ گران تجهیز منابع در شبکه بانکی به صورت دستوری نرخ تسهیلات را کاهش میدهیم. چنین کاری هم باعث انحراف بودجه و هم زیاندهی بانکها میشود.

وی با اشاره به اینکه اقتصاد علم است و برخورد با آن باید علمی باشد و نمیتوان اقتصاد را با سیاسیبازی پیش برد، گفت: باید رابطه معنیداری بین درآمد و هزینه دولتها باشد، کسری بودجه دولت در تمام سالهای گذشته از سوی بانکها تأمین شده است. در سه سال گذشته هم که تأمین کسری بودجه از محل اوراق قرضه صورت گرفته، این اوراق را نظام بانکی خریداری کرد.

وی افزود: دولت قبل مدعی بود که دست در جیب بانک مرکزی نکرده و پول پر قدرت چاپ نکرده، اما به جای آن چه کرده است؟ از بانکها استقراض کرده است.

ارجمندی ادامه داد: بهدلیل نرخگذاری غلط اوراق قرضه، بانکها بهجای مردم این اوراق را میخرند. نرخ اوراقی که برای بانک ۱۵ تا ۱۷ درصد بازدهی دارد، در شرایط تورم ۴۷ درصدی، خریدار ندارد. همه این نرخها بهره منفی است و هزینه این بازدهی منفی به بانکها منتقل شده و عملکرد آنان منفی میشود و به این ترتیب شاهد تضعیف بانکها هستیم.

رئیس هیئتمدیره بانک دی با اشاره به برخی سیاستگذاریهای غلط در حوزه نظام بانکی گفت: در دولت قبل، بازل ۳ ابلاغ شد در حالی که هیچ بانکی در کشور ما بازل یک را هم اجرا نکرده است. کفایت سرمایه بانکها در بازل ۳ باید نسبت هشت درصد باشد، در حالی که به جز بانکهای تخصصی که افزایش سرمایه دادهاند، هیچ بانکی به این نقطه نرسیده است و همه منفی هستند.

وی تأکید کرد: رئیس کل سابق بانک مرکزی، سرمایه مورد نیاز برای رفع ناترازی بانکها را ۲۵۰هزار میلیارد تومان اعلام کرد، اما کسی نمیپرسد افزایش سرمایه بانکها در سالهای گذشته از چه محلی اتفاق افتاده است؟ چه زمانی پول حقیقی به بانکها داده شد که اقتصاد بچرخد؟ چه زمانی به تولید ناخالص داخلی توجه کردهاند؟

ارجمندی با انتقاد از نحوه محاسبه افزایش سرمایه و برداشت مطالبات دولت از منابع بانکها گفت: یک پول موهوم از محل تسعیر ارز به بانکها دادهاند. ارز بلوکهشده حاصل از فروش نفت در یک بانک خارجی که ابداً قابل برگشت نیست را در نظر گرفتهاند. این ارز موهوم از یک نرخ به یک نرخ تبدیل شده و این رقم به عنوان سود بانکها در نظر گرفته شده است. بانک مرکزی به دلیل واقعی نبودن این سود، مانع از تقسیم آن شده ولی آن را بعنوان افزایش سرمایه شناخته است، این افزایش سرمایه چه کمکی به بانک کرده است؟ سرمایه واقعی باید وارد بانک شود تا بتوان تسهیلات بیشتری ارائه داد. هر قدر اعتبار بیشتری در شبکه بانکی ارائه شود به توسعه کشور کمک کردهایم اما دولت بدهی خودش را در قالب افزایش سرمایه صاف کرده است.