فروش اموال مازاد بانکها و شرکتهای دولتی اگرچه سالها مورد تاکید مسئولان حکومتی بود اما در دولت سیزدهم جدیت بیشتری پیدا کرده است. ضرورت فروش اموال و داراییهای مازاد بانکها موضوع مهم و اساسی است که اگرچه در دولتهای قبلی نیز بر آن تاکید میشد، اما در این یک سال و اندی که از عمر […]

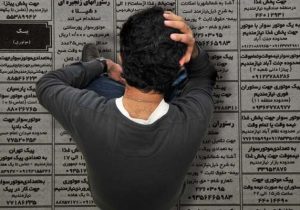

فروش اموال مازاد بانکها و شرکتهای دولتی اگرچه سالها مورد تاکید مسئولان حکومتی بود اما در دولت سیزدهم جدیت بیشتری پیدا کرده است.

ضرورت فروش اموال و داراییهای مازاد بانکها موضوع مهم و اساسی است که اگرچه در دولتهای قبلی نیز بر آن تاکید میشد، اما در این یک سال و اندی که از عمر دولت سیزدهم میگذرد چندین و چندبار از تریبون کابینه اقتصادی دولت شنیده شده که البته فقط در حد حرف نماند و نتیجهبخش هم بوده است.

سید احسان خاندوزی؛ وزیر امور اقتصادی و دارایی اخیرا در صحن علنی مجلس از ۲۷ برابر شدن فروش اموال مازاد در ۹ ماهه نخست امسال نسبت به مشابه سال گذشته خبر داده بود و گفت که قرار است در سال ۱۴۰۱، فروش این اموال رکورد ۴ ساله خود را پشت سر بگذارد. همانطور که وزیر اقتصاد گفته فروش اموال مازاد بانکها میتواند به کنترل رشد نقدینگی در کشور و افزایش توان تسهیلاتدهی بانکها و همچنین رفع کسریها و ناترازیهای شبکه بانکی کمک کند. برهمین اساس بانکهای خصوصی و دولتی نیز در این دوره خواسته یا ناخواسته این موضوع را در دستور کار خود قرار دادهاند و نسبت به واگذاری اموال مازاد اقدامات خوبی داشتهاند. از سال ۱۳۹۴ تا قبل از ۱۴۰۱، فروش اموال مازاد بانکها حدود ۶۷ هزار میلیارد تومان بوده، یعنی ۳۳ همت سهام غیربانکی و ۳۳ همت املاک مازاد فروش رفته است. از این عدد، عملکرد بانک صادرات حدود ۱۴.۵ همت، بانک ملی حدود ۱۴.۳ همت، بانک تجارت ۱۱ همت، بانک ملت ۹.۶ همت، بانک رفاه ۵ همت، بانک سپه ۵ همت و بانک کشاورزی ۴ همت بوده است. به گفته وزیر اقتصاد، ۹۰ درصد از کل ۷.۵ همت اموال مازاد فروش رفته در سال گذشته مربوط به نیمه دوم سال یعنی بعد از استقرار دولت سیزدهم است که این امر اراده عملی دولت سیزدهم در این موضوع را نشان میدهد.

اولتیماتومهای پی در پی

در حالی موضوع فروش اموال مازاد بانکها به نحو جدی در دولت سیزدهم پیگیری میشود که حتی کار از درخواست و خواهش هم گذشته و هشدارهایی در برخورد با خاطیان داده میشود و در حال حاضر به نوعی شاهد خانه تکانی بانکها هستیم.

خاندوزی چندی پیش اعلام کرد که دولت، وزارت اقتصاد و مجلس شورای اسلامی در مسیر واگذاری اموال مازاد بانکها جدی هستند و بدون اغماض با مدیران کاهلی که در واگذاری اموال مازاد مقابله میکنند، برخورد خواهند کرد. او این نکته را هم اضافه کرد که اگر جریمه مالیاتی پاسخگو نباشد، از اهرم مدیریتی استفاده خواهیم کرد و مدیرانی که پای فروش اموال مازاد بانکها در سال ۱۴۰۱ نایستند، در سال آینده در سمت مدیریت بانک نخواهند بود.

رییس کل سابق بانک مرکزی نیز پیش از این گفت که بر اساس ماده ۱۶ و ۱۷ قانون رفع موانع تولید، بانکهایی که اموال مازاد خود را واگذار نکردهاند، به سازمان امور مالیاتی معرفی و جریمه میشوند. از سوی دیگر بانکها در دولت سیزدهم زیر ذرهبین نهادهای نظارتی ذیربط هستند به نحوی که علی صالحآبادی؛ رئیس کل سابق بانک مرکزی در نشست خبری اخیر خود با تاکید بر اهمیت و ضرورت اصلاح ساختار دارایی بانکها، به رصد و پایش گفت: در بحث فروش اموال مازاد بانکها، دستورالعملها ابلاغ شده و ماهانه این فروش اموال را رصد میکنیم. همچنین دستورالعمل داراییهای ثابت بانکها بازنگری شده و درخصوص کفایت سرمایه بانکها به گونهای برنامهریزی شده تا بانکها نسبت به واگذاری اموال مازاد تشویق شوند.

بانکها راضی به ضرر خود نیستند!

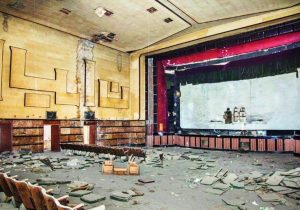

در حالی برخی تصور میکنند که حبس منابع بانکی در املاک، لبخند رضایت بانکها را به همراه دارد که چنین استدلالی به هیچ عنوان درست نیست و حتی این انجماد منابع بانکها در املاک و مستغلات طی سالهای گذشته سودی هم برای بانکها نداشته و خیلی هم به نفع خود شبکه بانکی نبوده است.

چندی پیش صمد عزیزنژاد، عضو هیات مدیره بانک ملی در تایید این موضوع به خبرنگار ایبِنا گفت که به این نتیجه رسیدهایم که اگر این املاک فروخته میشد و از محل بازگشت تسهیلات، مجددا تسهیلات جدید پرداخت میشد، سودی که عاید بانک میشد، بسیار بیشتر از نگهداری این املاک و مستغلات بود.

وی ادامه داد: با بررسی ارقام و اعداد به این نتیجه رسیدیم که فروش این املاک ۱۰ درصد سود بیشتری نصیب بانک میکرد ضمن اینکه هزینههای نگهداری املاک و مستغلات برای بانک بسیار بالاست و موجب میشود که با فروش این املاک هزینههای بانک نیز کاهش یابد. این کارشناس پولی و بانکی تصریح میکند: از طرف دیگر این مستغلات صرفاً ملک مسکونی نیست و تعدادی شرکتهای زیانده وجود دارند که خودشان پرسنل دارند و حقوق و دستمزد دریافت میکنند و در نهایت زیانهای انباشته این شرکتهای زیانده در ترازنامه تلفیقی بانک وارد میشود که این یک آسیب جدی به بانک است. در نتیجه بانکها هم راضی به ضرر خودشان نیستند و نگهداشتن اموال مازاد و بنگاهداری را به سود خود نمیدانند.

ایجاد انگیزه برای بانکها

در همین راستا، مشوقهایی هم برای اجرای تکلیف قانونی برای بانکها ضروری به نظر میرسد که راهاندازی سه نوع صندوق سرمایهگذاری برای بانکها از جمله اقداماتی است که میتواند به تمرکز بانکها و مؤسسات اعتباری غیربانکی بر رسالت واسطهگری وجوه، بر تبدیل داراییهای غیر مولد به داراییهای مولد و عدم تزریق منابع شبکه بانکی به حوزههای سرمایهگذاری کمک کند. بانک مرکزی اوائل آذرماه امسال ضوابطی در این خصوص اعلام کرد که براین اساس بانکها و موسسات اعتباری غیربانکی میتوانند در اجرای تکالیف قانونی، واگذاری اموال مازاد، مولدسازی داراییها و تنوعبخشی به ابزارهای تجهیز منابع در بازار پول، با اخذ مجوز از بانک مرکزی و با رعایت قوانین و مقررات موضوعه نسبت به راهاندازی صندوقهای سرمایهگذاری با درآمد ثابت مختص اوراق دولتی، املاک و مستغلات و زمین و ساختمان اقدام کنند. این ۳ صندوق شامل «صندوق سرمایهگذاری با درآمد ثابت مختص اوراق دولتی»، «صندوق سرمایهگذاری املاک و مستغلات» و «صندوق سرمایهگذاری زمین و ساختمان» توسط بانکها و موسسات اعتباری غیربانکی» میشود.

جبران کسری بودجـــــــه بــــــا فـــــروش

اموال مازاد

نکته مهم دیگر این است که تامین کسری بودجه از محل فروش این اموال مازاد بانکها و شرکتهای دولتی است که به طور قطع تاثیر به سزایی خواهد داشت.

معصومه آقاپور علیشاهی، کارشناس اقتصادی و نماینده سابق مجلس شورای اسلامی درباره اهمیت فروش و واگذاری اموال و املاک و شرکتهای مازاد بانکها و دولت به خبرنگار ایبِنا گفت: یکی از مسائلی که میتواند در شرایط فعلی مسکنی برای بخش نقدینگی دولت باشد و در رابطه با پرداختیها و جبران کسری بودجه به کار آید و مانع چاپ پول شود، فروش اموال مازاد است. این راهکار را میتوان به عنوان اهرمی موثر مورد استفاده قرار داد. پیش از اینها هم مسئولان دولتی اعلام کرده بودند که پیشنهاد جدی وزارت اقتصاد برای جبران کسری بودجه تمرکز بر روش فروش اموال مازاد دولت است تا ضمن تبدیل دارایی غیرمولد دولت به مولد، کمترین اثر را به جهت پیامدهای تورمی و منفی داشته باشد؛ بنابراین به نظر میرسد اقدام سریع و فوری فروش اموال مازاد بانکها و شرکتهای دولتی نه تنها میتواند از بار سنگین روی دوش بانکها بکاهد بلکه میتواند در شاخصهای اقتصادی نیز تاثیرگذار باشد و به جبران کسری بودجه هم کمکی هرچند اندک داشته باشد.