نرخ سود بانکی در ایران برخلاف سایر کشورهای دنیا همچنان بالاست، این در حالی است که نرخ سود بانکی در کشورهای جهان رو به کاهش است و بانک ها خود به دنبال کاهش این نرخ هستند اما در ایران برخلاف این رویه جهانی، بانکها مقابل کاهش نرخ سود بانکی مقاومت کرده و حتی بر سر […]

نرخ سود بانکی در ایران برخلاف سایر کشورهای دنیا همچنان بالاست، این در حالی است که نرخ سود بانکی در کشورهای جهان رو به کاهش است و بانک ها خود به دنبال کاهش این نرخ هستند اما در ایران برخلاف این رویه جهانی، بانکها مقابل کاهش نرخ سود بانکی مقاومت کرده و حتی بر سر آن رقابت هم می کنند.

با وجود اینکه بانک مرکزی نرخ سود قانونی سپردههای کوتاه مدت را ۱۰ درصد و سپردههای بلند مدت را ۱۵ درصد اعلام کرده است اما همچنان بسیاری از بانکها به سبب جذب سپرده بیشتر و افزایش سهم خود از این بخش در نظام بانکی، توجهی به قوانین بانک مرکزی ندارند و بدین ترتیب اغلب نرخ ها حول محور ۲۰ درصد و شاید بیشتر میچرخد.

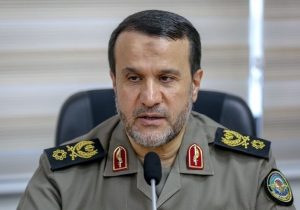

این در شرایطی است که عبدالناصر همتی رئیس کل بانک مرکزی در اظهار نظر اخیر خود مشکل اول، وظیفه اول و تمرکز اول بانک مرکزی را کنترل نقدینگی عنوان میکند در حالی که نرخ بالای سود سپردههای بانکی یکی از مهمترین عوامل افزایش بیرویه نقدینگی و عدم هدایت آن به سمت تولید است.

بر این اساس اهمیت تلاش مضاعف برای کنترل و کاهش نرخ سود بانکی بیش از پیش نمایان میشود اما باید دید مدیران عامل بانکها تا چه زمانی از سود بانکی برای افزایش قدرت رقابتپذیری خود در نظام بانکی و جذب منابع بیشتر بهره میگیرند و تا چه زمانی بانک مرکزی در این باره سکوت خواهد کرد.

از سویی اغلب کشورها نرخ سود بانکی بسیار پایینی را وضع کرده اند و حتی اواخر شهریور ماه بانک مرکزی اروپا در جلسه ای نرخ سود را کاهش داد. بانک مرکزی ترکیه نیز اخیرا در اقدامی غیرمنتظره نرخ سود بانکی خود را کاهش داد و بانک مرکزی دانمارک نیز در ادامه تصمیم بانک مرکزی اروپا، نرخ خود را به پایین ترین میزان رساند.

بانکها بیشتر تسهیلات را به شرکتهای زیرمجموعه خود میدهند

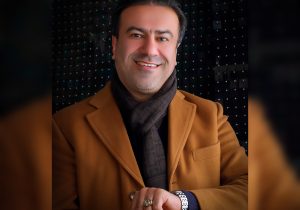

جواد نقوی، کارشناس مسائل اقتصادی در رابطه با نرخ سود بانکی گفت: یکی از دلایل مهم این است که بانکها برای کاهش ریسک اعتباری از یک طرف و همچنین عدم نظارت بر گیرنده تسهیلات از طرف دیگر منابع خود را در چرخه واحدهای تولیدی و صنعتی که مولد هستند قرار نمیدهند به عبارتی بانک ها به جای اینکه تسهیلات را به مشتریان پرداخت کنند به شرکتها و هلدینگهای زیر مجموعه خودشان میدهند در حالی با توجه به اینکه کشور در شرایط رکود اقتصادی و تحریم های ظالمانه قرار دارد، این شرکت ها نمی توانند کسب درآمد داشته باشند و حالت ایستایی و رکود دارند.

وی در ادامه بیان کرد: بنابراین منابعی را که اینگونه شرکتها از بانک عامل خود اخذ کرده اند به بانک بر نمیگردد و بانک هم مجبور است برای اینکه پاسخگوی نیاز مشتریان باشد مجبور به استقراض از بانک مرکزی میشود. بانک مرکزی استقراض بانک عامل را با نرخ ۳۴ درصد حساب میکند و نرخ بهای تمام شده پول افزایش مییابد. همچنین هزینههای جاری بانکها به قدری بالاست که روی بهای تمام شده پولشان تاثیر میگذارد مانند هزینه اجاره مکان، دستمزد پرسنل، مالیات، بیمه، پاداش، کارانه ها و سایر هزینهها که تمامی آنها بر روی بهای تمام شده پول تاثیرگذار است و بانک ها جهت جلوگیری از خروج منابع و مشتریان خود با کاهش نرخ سود بانکی که یکی از عوامل جذاب برای مشتری است مخالفند.

نقوی افزود: در سال های قبل مردم به دنبال دریافت سود از محل سپردههای خود نبودند و عمده منابع بانکها، حسابهای قرضالحسنه بود. وقتی حسابی قرضالحسنه باشد طبیعتا بهای تمام شده پول هم پایین است و تسهیلاتی که به مشتریان نیز پرداخت می شود قاعدتا با نرخ های پایین است. همچنین تعیین نرخ سود بانکی هم تابعی از تورم در آن زمان است لذا چون بهای پول پایین است اگر منابع بانکها در چرخه تولید و هدف اصلی بانکداری بدون ربا اتفاق می افتاد می توانست تسهیلات ارزانتری در اختیار مردم قرار گیرد.

وی در ادامه بیان کرد: بانکهای دولتی عمدتا منابع ارزان قیمتی را داشتند و تا سال ۸۰ رقبای جدی نداشتند اما با تاسیس بانکهای خصوصی و موسسات اعتباری و تعاونیها، بانک های دولتی بخش عمدهای از منابع خود را از دست دادند چون مردم هوشیار شدند و برای پولی که نزد بانکها داشتند به دنبال بانک یا موسسه ای بودند که سود بیشتری را پرداخت کنند، لذا جابه جایی پول از بانکهای دولتی و سرازیر شدن آنها به بانکهای خصوصی و موسسات و تعاونی ها موجب شد تا بهای تمام شده پول در بانک ها افزایش یابد و رقابت بین بانک های خصوصی و موسسات در جهت جذب مشتری از یک طرف و حفظ و نگهداری مشتری در بانکهای دولتی از طرف دیگر اتفاق بیفتد و الان شاهد این هستیم که ۸۰ درصد ار منابع قرض الحسنه بانک های دولتی که در اختیار داشته اند به سپرده های گران قیمت تبدیل شده است یعنی سپردههای سرمایهگذاری بلند مدت و کوتاه مدت که بابت آن به سپرده گذار سود میدهند یکی از بزرگترین متغیرهای موجود است که بهای تمام شده پول را برای بانک افزایش میدهد و به تبع آن بانک هم حاضر نیست نرخ را پایین بیاورد چون اگر نرخ پایین تر بیاید، مردم سپرده خود را در بانکی دیگر سرمایه گذاری میکنند.

این کارشناس مسائل اقتصادی اظهار کرد: هرچند در حال حاضر کمکم بحث ساماندهی بازار غیر متشکل پولی پیش آمد و نظمی در ساماندهی تعاونیهای اعتباری صورت گرفت و صندوقهای قرضالحسنه تا حدودی تعیین تکلیف شدند و الزامات بانک مرکزی مبنی بر افزایش سرمایه و همچنین صلاحیت فنی و تخصصی مدیران بانکی و قوانین نظارتی بانک مرکزی صورت پذیرفته و امروزه به آن سمت هم حرکت میکنیم اما سرعت تغییر بسیار کند و دشوار است و چه بسا سالیان سال این نظارت بانک مرکزی طول بکشد.

وی ادامه داد: ما در کشور نزدیک به ۶ هزار صندوق قرض الحسنه داریم که بخشی از آن تحت نظارت بانک مرکزی قرار دارد و بر روی بقیه صندوق ها نظارتی اعمال نشده است. عمده مردم صندوق های قرض الحسنه را بانک مینامند و سپرده های خود را نزد آنها قرار میدهند، زمانی متوجه این اصطلاح اشتباه میشوند که صندوقهای قرضالحسنه توانایی پاسخگویی به مردم را نداشته باشد و دچار بحران می شوند که عمدتا بحران به وجود آمده را از سوی بانک مرکزی میبینند.

نقوی در پاسخ به این سوال که چرا بانک های مرکزی در دنیا به سمت کاهش نرخ سود بانکی قدم برمیدارند و چه فایده ای برای اقتصاد آن کشور دارد؟ عنوان کرد: چرخه پولی یعنی گردش پول در یک نظام هدفمند در سیستم بانکی. در خارج از کشور کنترل و نظارت پولی کاملا در اختیار بانک مرکزی آن کشور است. وقتی شاخص تورم در آن کشورها بالا نیست یعنی تورم در کشورها دو تا سه درصد است بنابراین لزومی هم ندارد بانک نرخ سپرده را بالاتر اعلام کند و سپرده گذار عملا سود دریافت نمیکند.

این کارشناس مسائل اقتصادی عنوان کرد: در دنیا برعکس کشور ما عمل میکنند به طوری که اگر کسی پول خود را در گردش قرار ندهد و سپرده راکدی را نزد بانک قرار دهد بانک برای نگهداری از پول سپرده گذار کارمزد دریافت میکند، اما در کشور ما این موضوع برعکس است و مردم سپردههای خود را نزد بانک میگذارند و بانک از سپردههای سرمایه گذاری استقبال میکند و مشتری به جای اینکه کارمزدی به بانک پرداخت کند، بانک به او سود هم پرداخت میکند.

وی در ادامه خاطرنشان کرد: نرخ سود همیشه در کشور ما بالاست و تفاوت عمدهای هم که با سایر کشورها دارد همین موضوع است و عامل دیگر نیز همانطور که قبلا عنوان شد تورم است که در کشور ما همیشه دو رقمی است و بانک ها برای جلوگیری از خروج نقدینگی و کاهش منابع خود مجبورند سپرده گذار را به نوعی راضی نگه دارند که این خود از دیگر عوامل عدم رغبت بانکها به کاهش نرخ سود است. همچنین رقابت در حوزه بانکها هرچند در سالهای اخیر با ساماندهی بازار غیر متشکل پولی بهتر شده است اما همچنان شاهد رقابت ناسالم هستیم که عمدتا متاثر از موارد فوق است.